ファクタリングの手数料はどれくらい?

ファクタリングは融資ではないので利息はかかりませんが、手数料を支払う必要があります。相場をしっかり把握した上でファクタリング会社を選びましょう。

弊社では3社間ファクタリング*の場合は3%から、2社間の場合は10%前後で主に対応しております。また一般的な手数料の仕組みについてご紹介します。

*2社間と3社間ファクタリングの違いについてはこちら。

最安水準は3%から

ファクタリングの手数料は「売掛債権の●%」「希望する資金調達額の●%」のような割合で決められていて、債権買取時に手数料が差し引かれて代金が支払われます。

業界の相場としては3~20%と幅広いです。

例①)売掛債権が100万円の場合、資金調達できる額は80万~97万円。

例②)売掛債権が100万円で、急いで調達したい額が50万円の場合、資金調達できる額が50万円。

例③)売掛債権が100万円で、急いで調達したい額が90万円の場合、手数料が10%以下の場合は90万円の資金調達ができる。10%超過の場合、資金調達できる額が90万円未満*(~80万円)。

*例えば手数料が20%で90万円を調達する場合、ファクタリング会社は112万5千円をもらう必要があるが、これは売掛債権総額の100万円を越えるためできない

手数料は相場に対して高すぎても低すぎてもいけません。手数料が高すぎると損をしてしまうのは言うまでもありません。

逆に低すぎる会社は対応スピードが遅い、フォローがしっかりしていないなど、サービス面で難があったり、闇金業者が偽装していたりなど、何らかの怪しい点があるケースも少なくありません。

提示される手数料が相場から大きくかけ離れていないかをチェックしましょう。弊社では業界最安水準の3%からという非常にリーズナブルな価格設定となっています。医療系に関しては2%~とさらに手数料が安くなります。

手数料が決まる4大要素とは

ファクタリングの手数料は一定ではありません。手数料率は主にこれから挙げる4つの要素によって決定されます。手数料を安く抑えたいのであれば、以下のポイントを頭に入れておきましょう。ただ安ければいいというわけでもないため、ご自身の状況含めてご判断ください。

①2社間か3社間か

利用者とファクタリング会社が行う2社間ファクタリングでは、売掛先から直接債権を回収できません。ファクタリング会社にとってはどうしても貸し倒れのリスクが高くなるため、手数料も3社間に比べて高め(10%以上が一般的)に設定される傾向があります。

利用者と売掛先(取引先)、ファクタリング会社で行う3社間ファクタリングは、ファクタリング会社が直接売掛先から債権を回収します。ファクタリング会社にとってはリスクが低いため、手数料も安くなります。売掛先にファクタリングを行うことを知られてしまいますが、手数料を安く抑えるなら3社間ファクタリングのほうがおすすめです。

ファクタリングの種類についてはこちらのページに詳しく記載しています。

②入金日までの期間

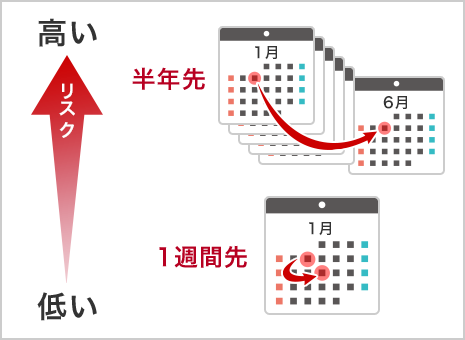

売掛債権の買取日からファクタリング会社への入金日まで離れていればいるほど債務不履行となるリスクが大きくなるため、手数料も高くなってしまいます。

たとえば、売掛債権の期日が1週間先であれば「このまま問題なく売掛金が支払われるだろう」と判断することもできます。入金が半年先となると、「この半年間で売掛先(取引先)やご利用者の経営が悪化するかもしれない」と懸念せざるを得ません。

ファクタリング会社にとってはリスクが大きくなるので、その分手数料も高くなるというわけです。

③ファクタリング利用者の年商

ファクタリングは融資ではないのでそれほど利用者の経営状況がシビアに審査されるわけではありませんが、まったく見られないかというとそういうわけではありません。

特に2社間ファクタリングでは、ファクタリング会社から支払いを受けた後、売掛先から入金された売掛金をファクタリング会社に支払う必要があります。利用者の財務状況があまりにも悪いと売掛金が支払えない、もしくは支払わずに逃げてしまうというリスクが高くなります。

そのため、利用者の経営状況、とりわけ年商によって手数料が変わるのです。

④ファクタリング利用経験

ファクタリングを過去に利用したことがあるかどうか?何回利用したか?といった利用経験も手数料率を大きく左右します。

ファクタリング会社にとっては素性がわからない見ず知らずの人と取引を行うよりも、取引をしたことがある人と取引をしたほうがリスクは低くなります。過去にもスムーズに取引ができている、売掛金が売掛先から入金されたらしっかりと支払ってくれたという実績があれば、手数料も安くなります。

いずれにしても、「ファクタリング会社にとってリスクが低い」ことが手数料を安く抑えるポイントとなりますので、念頭に置いておきましょう。

事例

弊社利用事例

A社

| 項目 | 御社入力欄 |

|---|---|

| 業界あるいは業種 | 水道工事 |

| 年商 | 12000 |

| 希望の調達額 | 400 |

| 手数料 | 13% |

| 手数料を決めた 一番の要因 |

二社間 |

B社

| 項目 | 御社入力欄 |

|---|---|

| 業界あるいは業種 | 運送業 |

| 年商 | 45000 |

| 希望の調達額 | 500 |

| 手数料 | 12% |

| 手数料を決めた 一番の要因 |

二社間 |

C社

| 項目 | 御社入力欄 |

|---|---|

| 業界あるいは業種 | 建設業 |

| 年商 | 6000 |

| 希望の調達額 | 200 |

| 手数料 | 11% |

| 手数料を決めた 一番の要因 |

二社間 |

計算ツール

売掛債権(請求書など)から調達できる額を算出したい方は①の計算ツールをご利用ください。

売掛債権の一部でも取り急ぎ調達したい方は②をご利用ください。希望の調達額から、後日ファクタリング会社へ支払う額を算出することができます。

LINE

LINE