ファクタリングの定義

ファクタリングとは売掛金を受け取る権利(=売掛債権、請求書など)を第三者に売却することで資金を調達する方法です。 売掛債権を証明するものとして、請求書や契約書、支払通知書などが挙げられます 実は、こうした売掛債権は自由に売買することができるのです。

通常、売掛金が発生して手元に売上金として入るまでには数週間~数ヶ月のタイムラグがあります。 しかし、ファクタリングを利用して売掛債権を売却すれば、本来であれば債権の履行日(売掛金の入金日)に得られる売掛金を、前倒しで得ることができます。

ちなみに、お金を借りるわけではないので、融資や貸金、借金とは本質的に異なるものであることは大前提として踏まえておいてください。 詳しくは後述します。

このファクタリングはアメリカをはじめ諸外国ではもっとも一般的な資金調達法として活用されています。 日本に入ってきたのは1970年頃なのですが、当時はこれまで手形取引が中心だったので、ファクタリングは普及しませんでした。 ここ最近、「すぐに現金化できる」「信用情報に傷がつかない」というメリットが注目されて、やっと広がってきたのです。

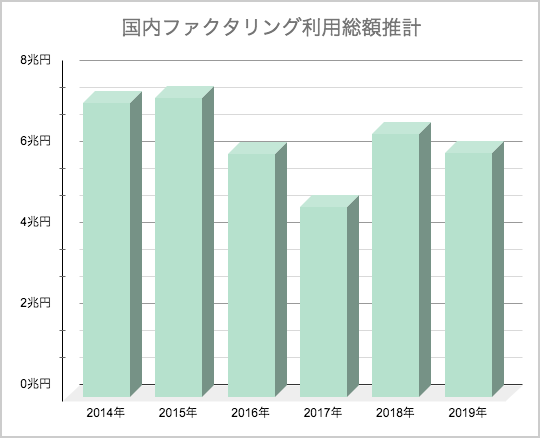

2018年時点で現在国内の取引高は5兆円*規模。 今後、まずます取引高は増えていくと考えられています。

*ファクタリングを扱う国内メガバンクのデータを元にFCI協会が推計。民間企業も含めると取引高は更に多いと推察される

ファクタリングの仕組み

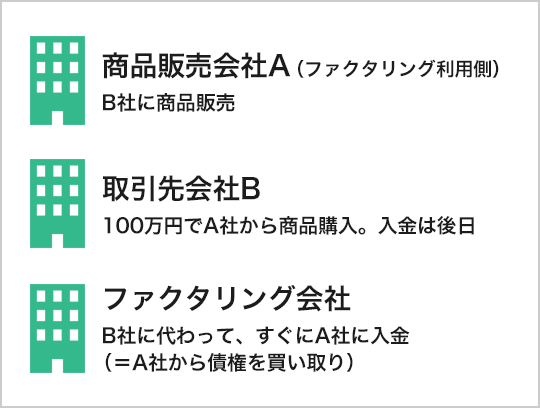

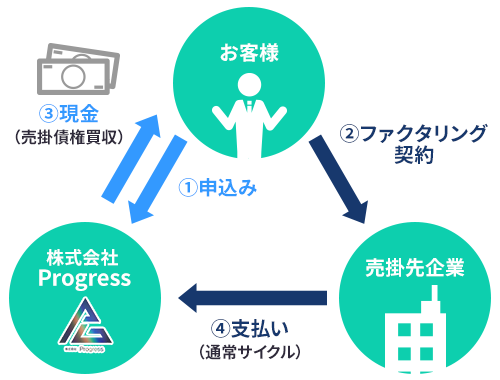

ファクタリングの仕組みをもう少し具体的に見ていきましょう。商品を販売するA社、その取引先であるB社、そしてファクタリング会社があったとしましょう。

A社がB社に100万円の商品を販売したとすると、B社には後日代金を入金する義務(=売掛債務)が発生します。

逆を言えば、A社は商品と引き換えに、B社から100万円の代金を受け取れる権利(=売掛債権)を得ることができるのです。

さて、ここでA社はB社に納品する商品を作ったため材料費60万円を支払わなければいけないとしましょう。 この材料費の支払期日が1週間後、A社から売掛金の入金日が1ヶ月後だとすると、A社は60万円を手持ちの現金で支払わなければいけません。 会社に資金があれば支払って売掛金が入金されるのを待つことができますが、蓄えがなければ支払うことができません。

そこで効果的なのがファクタリングです。

A社はファクタリング会社にB社に対する売掛債権を売却することができます。 ファクタリング会社はその売掛債権分の金額、この場合は100万円で売掛債権を買い取ります。 これがファクタリングで売掛金が前倒しで得られるメカニズムです。ちなみに、ファクタリング会社は売掛金から手数料を引いた分を支払います。 仮に手数料が3%であれば、97万円をA社に支払い、3万円の手数料がファクタリング会社の利益となります。

そして、A社はB社から売掛金が入金されたらファクタリング会社に支払います。 これがファクタリングの一連の流れです。

ファクタリングの種類

ファクタリングには「2社間ファクタリング」と「3社間ファクタリング」の2種類があります。

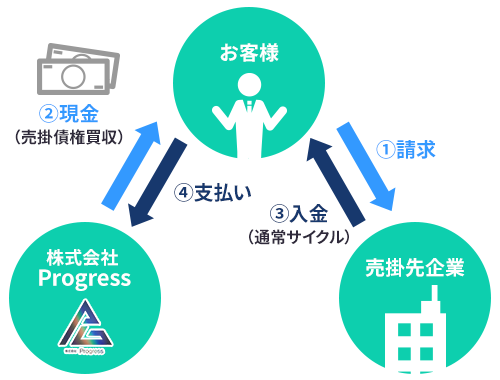

2社間ファクタリングはその名の通り、利用者とファクタリング会社の2社間で行います。 仕組みは「ファクタリングの仕組み」でご説明した通りです。

利用者がファクタリング会社に売掛債権を売却し、その対価として債権分の金額を受け取り(図②)、売掛先から売掛金が入金(図③)されたらファクタリング会社に支払い(図④)ます。

利用者とファクタリング会社のみが取引を行うので、売掛先やその他の顧客にファクタリングの事実を知られることはほとんどありません。

3社間ファクタリングは利用者と売掛先、そしてファクタリング会社が取引を行います。利用者はあらかじめ売掛先に売掛債権を譲渡する旨の承諾を得ます(図②)。

その後は2社間ファクタリングと同様、ファクタリング会社に売掛債権を売却して売掛金分の金額が支払われます(図③)。 2社間ファクタリングと違いがあるのは、ここからです。

売掛債権の期日が来たら、売掛先はファクタリング会社に直接売掛金を支払います(図④)。

ファクタリング会社は売掛先から直接売掛債権を回収できるので、貸し倒れのリスクが低くなり、その分手数料も安くなるというメリットがあります。

ファクタリングを行ったことが知られたくないのであれば2社間ファクタリング、手数料を安く抑えたいなら3社間ファクタリングというように、ご自身の希望に応じて選んでください。

| 2社間ファクタリング | 3社間ファクタリング | |

|---|---|---|

| 手数料 | 5%~20% | 3%~15% |

| 関わる企業 | ①依頼主 ②ファクタリング会社 |

①依頼主 ②ファクタリング会社 ③売掛先の企業 |

| メリット | 売掛先に通知する必要がないため、資金調達していることを知られることはほぼない。 「スムーズ」に資金調達できる | 手数料が安い |

| デメリット | 3者間に比べて手数料が高い | 売掛債権の譲渡について「売掛先の承諾と協力」を得る必要がある(2020年の法改正以降は、許諾の如何に関わらず、譲渡可能となる) |

| こんな場合におすすめ! | 売掛先の企業に「資金調達」に奔走していることを、知られたくない場合 | 手数料を極力おさえたい場合 |

ファクタリング利用の流れ

①お申込み

まずはお問い合わせフォームやお電話でファクタリングを申し込みいただきます。

お申し込み後、②以降の流れについて確認のため、なるべく早く折り返しをさせていただきます。

②面談

お客さまのご都合に合わせて面談を実施します。

弊社では売掛債権額が50万円前後以下の場合は非対面での対応もできますが、債権額がそれ以上の場合は必ず対面での面談を実施させていただいております。

50万円以上の場合、詳細はお問い合わせくださいませ。 また、面談時には下記の必要書類をご提出ください。

非対面の場合、問い合わせフォームからのファイル送信およびご郵送にてご対応いただき、書類をもとに判断後③へ移行します。

- 売掛金の請求書、契約書、支払通知書など

- 登記簿謄本

- 印鑑証明

- 決算書

- 実印

- 身分証明書

- 入金口座・当座照合表(原本)

- 住民票

③審査

面談が終了しましたら審査です。 売掛先の信用力調査などを実施し、ファクタリングの可否が決まります。 3社間ファクタリングの場合は、このタイミングで売掛先さまに債権譲渡を行う旨の通知をします。

④お支払い

審査が完了となりましたら売掛債権の買い取りを行い、代金をお支払いします。長いように感じられるかもしれませんが、お時間はほとんどかかりません。 お申し込みからお支払いまで最短即日の対応も可能です。

銀行融資との違い

銀行融資は銀行の資産から一定額のお金を借りる、いわゆる『借金』です。 一方、ファクタリングは売掛債権を商品としてファクタリング会社に売却して代金を得る『商取引』であり、融資や借金とは本質的に異なります。

そのため、利用しても信用情報に影響を及ぼす、あるいは金融機関からマークされるという心配はありません。

| ファクタリング | 銀行融資 | |

|---|---|---|

| 契約形態 | 売掛債権の買取 | 融資 |

| 資金の出どころ | 入金予定の売掛債権 | 銀行が所有するお金 |

| 審査対象 | 売掛先企業 | 自社 |

| 資金調達までの日数 | 最短即日~1週間 | 3週間~1か月以上 |

| 審査通過のハードル | 審査が通りやすい | 審査が通りにくい |

| 手数料 | 手数料のみ ※当社は最安水準3%~ |

金利 |

| 担保の有無 | 不要 | 有り |

| 信用情報への影響 | なし | 有り |

銀行融資と異なり、手続きや審査も非常に簡素です。

通常、借り入れをするとなると現金を手にするまで数週間かかりますが、ファクタリングであれば即日で完了します。 また、審査対象は利用者ではなく売掛先となるので、銀行融資を断られた方でも利用できます。 審査も厳しいものではなく、売掛先によほど大きな問題がない限り落ちることはありません。

信用情報に影響しない、審査が通りやすい、時間がかからず申込みから現金化まで最短即日で資金調達ができる。 ファクタリングにはさまざまなメリットがあるのです。

LINE

LINE